![]()

闇金とは?よく使われる闇金の手口や種類を解説

一口にヤミ金といっても、いろいろなタイプがあります。

ここではざっとよく使われる闇金の手口をご紹介したいと思います。コーヒでも飲んでゆっくり読んでください。

闇金とは?

闇金融(ヤミ金)には主に2つのタイプがあります。

無登録の業者

1つ目は、正式な登録を持たない業者たちです。貸金業者として営業するためには、所在地の関連する財務局や都道府県知事への登録が不可欠で、その際には正式な登録番号が与えられます。

しかしこの登録は永久的なものではなく、3年ごとに更新が求められます。そこで、登録を怠ったり、有効期限を過ぎて更新しない業者は「ヤミ金」として分類されるのです。

違法な金利で貸し付ける業者

2つ目は、法律で定められた上限を超える利率で融資を行う業者たちです。

利息制限法により、融資の上限金利は、元金が10万円未満であれば年利20.0%、10万円以上100万円未満は年利18.0%、100万円以上であれば年利15.0%と定められています。これを超過した場合、その業者はヤミ金と認定されます。

ヤミ金の中には、偽装されたファクタリング業者や一般人として融資を行うと偽る個人間融資の業者、嘘の登録を行う業者、いわゆる090金融やシステム金融、チケット金融、名義の貸し出しを行う業者、買取専門店や架空の請求を行う業者など、様々なタイプが存在します。

闇金の手口や種類

SNSを使った個人間融資

スマホの普及が拡大し始めたころ、LINE・ツイッター・facebookを使用した闇金が急増しました。

SNSや匿名の掲示板で「個人間融資」「個人融資」という言葉やハッシュタグを目にすることが増えてきました。

「個人間融資」や「個人融資」は、知り合いでない人々がお金を貸し借りする行為を指し、特にインターネットを介して、SNSなどで人気を集めている現象です。

SNS等を利用した「個人間融資」は利用してはいけない!

・ たとえ個人であっても、継続的にお金を貸す行為は、貸金業とみなされることがあります。

・ 多くの人がアクセスできるSNSなどで「お金を貸します」といった内容を投稿し、契約を提案する行為は、貸金業法に違反する可能性が高まります。

・ 実際には闇金業者が個人として高金利で貸付けを行うケースがあるため、それにより違法行為やトラブルに巻き込まれるリスクが高まります。

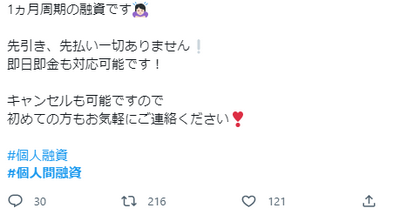

ツイッター闇金

TwitterなどのSNS上で、「#個人融資」「#個人間融資」「#お金貸します」「#即日融資」「#土日融資」といったハッシュタグを利用して、お金の貸し出しを呼びかけるアカウントが存在しています。

また、「#お金に困っています」「#お金貸してください」といった投稿も見かけます。

*このような感じです

ツイッター闇金は、闇金業者がツイッターでアカウントを作り、堂々と融資を行います。

ダイレクトメールやLINEを利用して、貸し借りの条件や返済日時、銀行口座などの情報をやり取りします。

しかし、見ず知らずの人物にお金を貸すことは大変危険です。

個人間融資では、法外な高金利が設定されることが多く、貸し手が闇金業者である場合もあるため、注意が必要です。また、個人を装ったアカウントにも要注意です。

TwitterのDMでやり取りをする場合や、LINEに移行する場合もありますが、どのような形であっても、このような融資に手を出すことは避けるべきです。

安易にお金を借りることで、大きなリスクを背負うことになりかねません。

LINE闇金

個人融資掲示板やインターネットから借入れの申し込みがあった場合、闇金はLINEでやりとりします。

闇金は電話番号を知られたくない闇金がLINEを通じて融資します。

電話番号を知られないので居場所が掴みにくく、逮捕されないための防御策であるといえます。

怖いのが取り立て。メッセージやLINE電話が1日に数百件鳴り続けます。想像してみてください。

未読のメッセージが大量に届くLINEなんて開きたくもありませんよね汗

*なんですかこれは・・・

また、LINEの写真をもとに個人情報を探り当て、facebookなどで友人や家族を探し出し取り立てを行います。

LINE闇金の手口については下記のページで解説しています。

FACEBOOK闇金

facebookで闇金の融資を行うとアカウントをバンされるので、闇金業者を見かけることはないですが、実名検索ができるので友達や家族の情報を調べるツールとして闇金に利用されます。

また、闇金から融資を受けるときに審査として裸の写真を送らされる女性もいます。

返済不可能になると、この恥ずかしい写真をFACEBOOKにばらまくぞと脅してきます。

手軽に借りれると思い手を出したくなりますが、闇金からお金を借りるのはやめたいところです。

先払い買取現金化

「先払い買取現金化」という手口は、利用者から一定の商品(主に実物が利用者の手元にないネットの商品画像など)を買取る形式を取ります。

業者は利用者に先に金銭を支払うと主張し、その後、商品を送らなかったとして、違約金やキャンセル料としてさらに高額な金を請求します。

このような高額な料金の請求は、利用者の経済的困難を招き、多重債務のリスクを増大させます。

さらに、取引の過程で提供した個人情報が不正に使用される可能性や、インターネット上での情報露出のリスクも考えられます。このようなトラブルや不正な手口には十分注意が必要です。

給与ファクタリング

ファクタリングという言葉は、資金調達を必要とする企業や事業者が、取引によって生じた売掛金や債権を業者に買い取らせることで、即座に資金を得る手法を指します。

給料ファクタリング(または「給与ファクタリング」)は、この手法を給料に適用したものです。

具体的には、会社からの給料支払い権利、すなわち給料債権の全体または一部を、給料日前に業者に買い取ってもらう制度のことを指します。

業者は購入した給料債権から手数料を差し引いた額を利用者に支払い、給料日が来ると、その購入分の給料を利用者から回収します。

多くの業者は、自社のホームページやSNS上で「迅速な対応」「給料の移転なので、貸金ではない」「信用情報が悪くても問題なし」といったキャッチフレーズで宣伝活動を行っています。

コロナウイルスの影響も受け、給料日までの間に急な資金が必要となった人々が、この制度の利用者として増加しているとされています。

後払い(ツケ払い)現金化業者

後払い現金化業者とは、利用者に代金後払いの形式で商品を提供し、その商品を迅速に転売して現金を手に入れる手法で資金を提供する業者を指します。

取得した資金の返済が倍増するなど、法外な金利での取引が行われることが多く、このような業者はヤミ金と同等に、厳格な返済要求や過度な取り立てが行われるリスクが高まる可能性があります。

後払い現金化は、外見上は商品の売買として行われますが、本質的には貸付に他なりません。

例えば、現金化業者からほぼ価値のない商品(例: 画像)を購入して1万円のキャッシュバックを受け取り、後に3万円をその商品の代金として支払う場面を考えてみましょう。

この場合、現金化業者はほとんど価値がない商品を通じて2万円の利益を上げています。しかし、実際のところは、1万円を借りて、2万円の利息が発生したという状況と同じです。

このように見ると、法的に定められた上限をはるかに超える金利での貸し付けが行われていることが明らかとなり、実質的にはヤミ金と同じ手法であると考えられます。

ソフト闇金

ソフト闇金とは、厳しい取立てを行わない、外見や態度が一般のサラリーマンのような親しみやすい闇金業者を指します。

審査を行わず、数万円程度の融資が可能であるものの、その金利は非常に高く、利息制限法に定められた上限を超える場合が多いです。

このため、法的には許容されない金利での貸し付けが行われています。

ソフト闇金は従来の物理的なオフィスや店舗を持たず、SNSを中心に活動していることが特徴です。

彼らは「お金が必要な方へ、個人融資可能です。#即日融資 #お金貸します」といった投稿とともに、連絡先情報を公開し、SNS上で「個人間の取引」というスタンスを取ります。

一般的には、TwitterやInstagramのDMや、より身近なLINEを利用して、融資の手続きを進めるパターンが多いです。

特に若い層や専業主婦、女性など、SNSを活用する層を狙い撃ちにしている業者も少なくありません。

こうしたソフト闇金の背後には、闇金業者が個人として振る舞っている場合があるため、リスクは高まります。更に、身体的・性的な要求を伴う被害も増えています。

「ソフト」という名前に惑わされず、その危険な実態を理解し、注意深く行動する必要があります。

押し貸し

押し貸しは、「お金を借りたい」との意思表示をしていないにも関わらず、一方的に資金を貸し付ける行為を指します。

この資金は、単なるタダの支援ではありません。後になって高額な利息を上乗せし、その返済を強要する目的で行われることが多いのです。

これは闇金融の典型的な手法であり、時として激しい取り立てを伴うこともあるため、注意が必要です。

キャンセル料被害

「闇金に申し込みをして、その後条件などを理解したがキャンセルしたいと判断した」

「闇金であることを知らずに申し込んでしまった」

など、闇金に融資のキャンセルを伝えると、頑としてキャンセルを認めようとしない被害があります。

闇金からの融資は電話で入ることが一般的ですが、その際に融資の受け取りを拒否すると、「キャンセル料が発生する」という請求がなされることがあります。

実際のところ、キャンセル料など支払う義務はありません。

ですが、キャンセル料の支払いを避けたいと伝えると、闇金業者は威圧的な態度で脅迫をしてきたり、実際に嫌がらせを実行して被害者を追い込むことも少なくありません。

こうした困難な状況に直面したとき、専門の知識と経験を持つ弁護士や司法書士の協力を得ることで、闇金との関係を完全に終結させることができます。

ひととき融資

「ひととき融資」とは、金銭の融資と引き換えに女性に対し肉体関係を求める男性の行為を指します。

主に個人間で取り引きが行われ、SNS上で「#ひととき融資」というハッシュタグでの投稿が増えているのが確認できます。

経済的に困難な状況にある学生やシングルマザーなどが、こういった取引のターゲットになることが多いです。

SNSを通じてのやり取りでは、お金を貸す側の男性が、見返りとして体の関係を女性に求める場合があります。

経済的なピンチを経験している女性は、相手の要求に応じる場面も少なくなく、その背景には彼女たちの置かれた状況や感じる負い目が影響しています。

解説記事はこちら

ひととき融資被害の相談先や解決方法を解説

私書箱を勝手に開設・利用された闇金被害

闇金業者は、自身の居場所を隠すために私書箱を用いることが一般的ですが、これを開設する際に他人の名義を使用することが多いです。

これを実現するため、他人の運転免許証や健康保険証などを取得しようとします。

このような方法で私書箱を開設する行為が、私書箱開設における闇金の被害とされます。

闇金業者が融資を行う際、お客さんからスマホやキャッシュカードの提供を求め、その対応時に私書箱を不正利用することがあります。

特に問題となるのは、私書箱が顔写真なしの身分証明書だけで開設可能なため、被害届が出されるまで、どの郵便局の私書箱が悪用されているのかを特定するのが難しいという点です。

解説記事はこちら

闇金利用者が私書箱を勝手に開設・利用された闇金被害

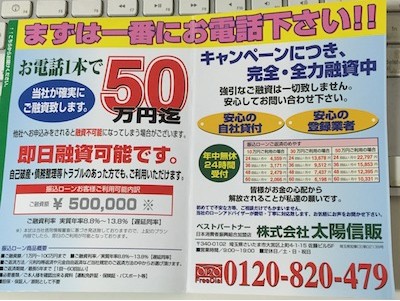

無登録ヤミ金 090金融

主婦やサラリーマンを対象にした小口貸付の無登録業者。

電話1本ですぐに貸してくれます。

SNS闇金の次に多い闇金です。

電柱広告などで「100万円までも無審査・即日融資」などとうたいながら、実際に貸す金額は5万円以内、利息は「トサン」(10日で3割)や「ヒサン」(1日で3割)など無茶苦茶な利率であることが多いです。

借用書などは一切取り交わさず、口約束だけで貸付けます。

それでいて、逃げられないように借り主から職場や実家や親戚友人の連絡先などをあらかじめ聞いておきいざ返済が遅れたら容赦なくそこへ電話をかけまくり「○○さんは借金を返してくれませ〜ん」などと嫌がらせをします。

職場や実家など、絶対に知られたくないところへ真っ先にかけられるので、借用書などあってもなくても、債務者としては必死になって最優先で返済しようとする仕組みです。

最近人気のある漫画「闇金ウシジマ君」の主人公が、まさにこのタイプです。

なおこのタイプで事務所を構えず携帯電話1本で貸金業を営んでいるものがいわゆる「090金融」です。

解説記事はこちら

スマホで勧誘する090金融は闇金の可能性が高い。手口や被害事例

携帯買取詐欺(白ロム詐欺)

「白ロム詐欺」は、一般的に「携帯電話買取詐欺」とも称されています。

この詐欺は、他者に携帯電話の契約をさせた上で、スマートフォンや携帯電話の本体、いわゆる白ロムを騙し取る手法を取ります。

近年のスマートフォンは価格が高騰しており、高級なモデルでは1台あたり10万円を超えることも。

詐欺師は、複数台のスマートフォンを契約させ、それを詐取するのが一般的な操作方法です。

ジャンプ

「ジャンプ」とは、返済日に利息だけを納付し、返済期限を先送りする行為を指します。

しかし、この方法では元金は一切減少せず、次回の返済日までにさらに利息が発生します。

その結果、借入額は減少するどころか増加していきます。

闇金がジャンプを勧める主な理由は、借り手を完済の状態にしないことにあります。

完済させるより、借り手に長期間利息を支払わせることで、より大きな利益を得ることができるためです。

元々の貸し出し金額は、何度かのジャンプを通じて短期間で回収可能で、それ以降は純粋な利益を得続けることができるのです。

解説記事はこちら

闇金が借金を完済させない「ジャンプ」の手口と解決方法を解説

システム金融

これは資金繰りに困った倒産寸前の会社を嗅ぎつけて

「無審査。あなたの会社の自社振出手形で、すぐに100万円貸します。利息は電話にてご相談ください」

といったDMやFAXを送りつけて、困りはてた経営者を地獄へと誘い込みます。

もちろん貸金業登録なんてありゃしません。

実際の融資にあたっては、例えば100万円の手形を40万+30万+30万の3枚に分けて切らせ、それぞれ期日を7日後、14日後、21日後と分けて、1週間おきに手形を決済して3週間後に完済させるようにします。

利息は「3割」程度のことが多いです。もちろん年利3割ではありませんよ!

100万円の手形額面から3割の利息を先取りして70万円だけを融資します。ということは実質金利を3週間で3割・・・いやそれ以上ということになります。

年利に換算すると1000%を超えることもあります。

そんな超暴利でも、経営者は70万円を受け取ることができて一時的にホッとします。

この時手形と現金の受け渡しは、郵送と銀行振り込みです。

システム金融は自分が違法行為を犯していることを知っているため、絶対に顧客に顔を見せません。

わざわざ顔を見せなくても、手形を銀行に回せば全額回収できるので、そう困ることはないんですね。

極めてシステマチックな回収手段です。受け取った手形が不渡りになったら深追いしないことが多いです。

ハイリスクハイリターンと割り切って貸しているのが特徴です。それでも日本人の経営者の手形に対する執着心は恐ろしく強いので、回収率はそれなりに高いらしくボロ儲けらしいです。

このように闇金融の種類はいろいろなタイプがあります。

車金融

車担保融資(車金融)は、自動車を担保として現金を借りる手法です。

ブラックリストに載っている人や多重債務者であっても、多くの場合審査を受けることなく利用できるのが特徴です。

しかし、経済的に厳しい状況にある人々を狙った闇金業者がこの手法を利用していることが少なくありません。

車担保融資での借入れ額は、査定された車の価格に制限されるため、必要な金額を全て得ることは難しいです。

さらに、高い利息や過酷な取り立て、そして車がこっそりと売られるリスクが伴います。

結論として、車担保融資は短期的な資金調達には役立つかもしれませんが、長期的な視点で考えるとメリットは少ないです。車金融の利用は慎重になるべきです。

解説記事はこちら

【車金融】車を担保に金貸してくれる闇金業者の手口と解決方法を解説

家具リース金融

家具リース金融は、所有している家具を闇金業者に買い取らせ、同時にその家具をリースバックする形で使用を続けることができるシステムです。

この方法を通じて、利用者は短期的な資金を得ることができます。しかし、リースの料金は高額となり、長期的にはコストがかさむことが多いのが特徴です。

リース契約により、家具を直接手放すことなくその場に置いたまま利用できるため、一見すると手軽に思えますが、高額なリース料の負担が待っているため、慎重な利用が求められます。

チケット金融

この闇金手口は回数券や特定のチケットを中心に取引を行います。

利用者はこのチケットを後払いで購入し、指定された金券ショップで現金に換える仕組みです。

返済時には、チケットの購入価格に加えて、その上乗せ分を支払うことになります。

この上乗せ分が事実上の利息として機能します。たとえそれが1週間の間で2%の差額であったとしても、これを年利換算すると驚くべき金利、100%を大きく超えることになります。

このような取引は表面上は合法的に見えるかもしれませんが、実質的な利息は非常に高くなっています。

解説記事はこちら

【チケット金融】闇金業者の手口と解決方法を解説

カラ貸し

カラ貸しは、実際には借りていないのに「返済しろ」という請求を行う手口を指します。

これは、以前に闇金を使ったことがある人や、現在返済に困っている人が主なターゲットです。

実質的には振り込め詐欺や架空請求詐欺の一種と見ることができます。

過去に闇金を完済していたとしても、「未払いの金額がある」と主張して電話で迫ってくることが特徴です。

また、返済中の人に対しても同じような詐欺的な請求を行うことがあります。

店舗型の闇金業者

表面的には違法性がないように見せかけながら、実際には出資法違反の超高金利で貸し付けているタイプです。

しかも都道府県知事の登録を取得し、事務所まで構えているので、はたからみたら

「えっ正規の貸金業者じゃないん?」

と思うほどです。

最近はめっきり少なくなりましたが、マンションの一室などでひっそり融資を行っている闇金業者は存在します。

このようなやり方は出資法違反にあたりしかも重い罪ですので、証拠が残らないように、お金のやりとりも手渡しが多いのが特徴です。

領収書も切らず、借用書も利息天引きで完済時の金額しか書かれていないことが多い。

ちなみに東京都知事(1)の登録番号をもつ貸金業者のことを「トイチ」と呼ぶ場合があります。

トイチとはもともと「10日で1割の利息」という意味から来た言葉ですが、

最近では「東京都(1)のトイチ業者から、10日で3割の利息で借りてしまいました」などという相談も多く、トイチの意味が多様化しつつあるとかないとか・・・。

では店舗型の闇金業者についてはこのくらいにして次は紹介屋について説明していきます。

紹介型の闇金業者

同じく都道府県で貸金業者登録をし、事務所を構えているのですが、実際にはいろいろ口実をつけて直接的な貸し付けをせず、

「うちでは貸せませんけど、借りやすい所を紹介してあげてもいいですよ」

と言葉巧みに同業他社へ借りに行くように仕向け、法外な紹介料をとるのが「紹介屋」です。

またチラシなどで低金利をうたってる業者の中で実は紹介屋だったというケースもよくあります。

一見正規の貸金業者なのか闇金業者なのかわかりませんよね^^:

「そんなもんわかるかい!」と叫びたくなりそうです。

怪しいパターンが電話するといっこうに出る気配が無く、後から別の業者から「お金貸しますよ〜」とかかって来るケースです。

これはヤミ金業者のニオイがぷんぷんします。

こういった紹介屋の紹介料の相場は融資実行額の3割以上で、結構おいしい商売でもちろん証拠は残しません。

解説記事はこちら

闇金業者を紹介する「紹介屋」の手口と解決方法を解説

整理屋

また、紹介型と似たような手口で弁護士を紹介するという闇金が存在します。

「うちでは貸せませんね〜〜。ひどい多重債務じゃないですか。もし借金なんてやめたほうがいいですよ。良い専門家を紹介しますから、債務整理をしましょう」

と親切にアドバイスし、裏で繋がっている悪徳弁護士(最近では司法書士も)を紹介して、バックマージンで稼いでいる闇金業者のことです。

悪徳弁護士が自分の名前で助手に債務整理手続きを一切やらせて、高い報酬をとって、その一部を証拠が残らないように紹介者へ渡す仕組みです。

ちなみにこれは弁護士法違反にあたり、バレたら業務停止や刑罰など重い処分が科せられます。

弁護士は業者と提携して紹介料などの金銭を受給することも、弁護士資格のないものに弁護士しかできない独占業務をやらせることも許されないのです。

数としては少ないのですが、ヤミ金から紹介を受けた専門家はとにかく要注意です。

パチンコ金融

パチンコ金融は、パチンコやパチスロなどギャンブル好きの人々に資金を提供する貸金業者のことを指します。

この業者の多くは闇金であり、法定上限を超える高金利で融資を行います。

ギャンブルをする人は、「今度こそ勝つ」との期待が強く、この感情をパチンコ金融が利用して融資の勧誘を行います。

ギャンブルで勝利を収めた場合、利用者はさらにギャンブルにのめり込むリスクが高まります。

一方、借入金を使ってギャンブルで失敗すると、高利での返済に追われ、取り立てられる危険も増えます。

このような理由で、ギャンブルの借金が膨らみ、結果的に破産に至る人も多いのです。

年金担保被害

年金担保金融詐欺とは、高齢者を主な対象とする闇金の不正な融資手法です。

業者は年金を担保として、法的な上限を超える高金利での融資を行い、年金受給者から過剰な利息を巻き上げることを狙います。

2004年には、この問題が大きな社会的課題として浮上し、違法年金担保融資対策法が制定されました。

しかし、いまだに年金を標的とする不正業者は存在し、高齢者が被害に遭っている現状が続いています。

これらの闇金業者は、チラシやビラを使って高齢者の集まるエリアや施設で宣伝を行い、「70歳以上でも問題なし」「老後の生活をサポートします」といった言葉で高齢者を引き寄せます。

年金だけでの生活を送る高齢者は、急な出費に対応する余裕がない場合が多いです。

そうした状況の中で、闇金業者の甘言に乗せられ、困難な状況に陥る高齢者も少なくありません。

クレジットカードの現金化

「クレジットカード現金化」とは、クレジットカードのショッピング枠を利用して商品を購入し、その商品を特定の業者に売ることで現金を得る手段を指します。

主に、銀行や消費者金融の融資が受けられない多重債務者や、キャッシング枠が限界に達している人たちがこの方法を選択します。

しかしながら、クレジットカード会社はこのような現金化の行為を許可しておらず、規約内で現金化行為の禁止を明記しています。

規約違反を犯すと、カードの利用が停止されたり、一括での請求を受けるリスクが生じます。

日本クレジット協会や国民生活センターも、クレジットカードを用いた現金化の行為には注意を呼びかけています。このようなリスクを伴うサービスは、絶対に避けるべきです。

闇金が関わっている事がほとんどです。

先振り

先振り詐欺は、実際に融資を行う意思がないにも関わらず、あたかも融資の手続きの一環であるかのように装い、予め保証金や手数料としてお金を要求する詐欺手口です。

具体的には、「保証金を先に支払えば大きな額を融資します」といった甘い言葉で疑念を抑え、被害者からお金を騙し取ろうとします。

被害者がその言葉を信じてお金を振り込むと、詐欺師は融資を行うことなく姿を消してしまいます。振り込んだお金は戻ってこず、被害者は二重に損をする結果となります。

このような手口に騙されないためにも、前もってお金を要求されるような融資の申し込みは絶対に応じないよう注意が必要です。

ほとんどの闇金は10日だけ貸し付ける短期の貸金業者

闇金業者の手口で多いのが1週間から10日だけ貸し付けるという短期業者です。

貸付期間は、7日から10日間と短期間なのが主流です。

違法な高金利の利息などを短期間に返済請求されるので、すぐに行き詰まってしまいます。

返済のために別の違法な闇金業者から借りることを繰り返し、悪循環に陥ってしまいます。

東京に非常に多く存在しているので都(1)業者ともいわれていますね。地方でもこの短期業者はいます。はじめは低金利を謳っていますが、ここでだまされてはいけません。

ほとんどがうその金利です。

「審査通りやすいですよ〜」

「ブラックでもええで〜」

という言葉にはウラがあると思って間違いないです。

貸し付ける金額ははじめは1万円〜5万円。常連になってくるとうれしいことに10万円以上貸し付けることもあります。

融資してもらうときには必ず家族や勤務先の情報を聞かれますが、これ絶対に教えてはダメですよ。

「でも教えないと貸してくれんがな〜」

と思いますがまさにそのとおりなんですが、借りた自分が返せなくなったら親や会社の上司に取立てにくることを覚悟しましょう。

うそを教えたら後で痛い目にあうかもしれません。

ここでかなりジレンマを感じると思いますが、何が何でも借りたいなら教えないと借りれないでしょう。

貸し付ける方法は口座振込みか手渡しです。書類は証拠として残るので最近は見なくなりましたね。

返済期間は1週間から10日ぐらいまで。金利は5割から8割とありえない金利で貸し付けてきます。

返済は口座振込みが大半。昔は店頭や喫茶店やパチンコ屋で返すこともありました。

返済の前日には、「明日返済の日やで」と確認の電話が来たり、他の闇金業者から「返済に困ったてたら金貸しますよ」と連絡が来たりすることもあります。

うすうす気づいているかもしれませんが、これはかなりの確率でグルになっているので手を出してはいけません。

なかには勝手に口座に振り込んでくる「押し貸し」をしてくる業者もいます。

勝手に振り込まれたお金は使わないようにしましょう。

使ってしまうともしこのヤミ金業者が捕まったときに「おまえも仲間か」と真っ先に疑われて銀行口座が凍結してしまいます。

とにもかくにも一度借りてしまうと闇金業者に情報がでまわり、次々に融資の勧誘がきます。

なかには30箇所以上から借りているツワモノもいるそうです。

借りるのは自己責任なのですが返済が1日でも遅れるとかなり恫喝な取立てをしてきます。また遅延利息もバンバン要求してきます。

それでも返済しないと今度は勤務先や家族にえげつない取立てをします。こどもの学校までいって「ここの親金返さないんですわ」と学校で叫んだりとんでもない取り立てをしてきます。

闇金の取り立てや嫌がらせの解決方法は下記の記事に書いています。

参考になれば幸いです。

闇金の借金は返済する必要はない

闇金業者は、法律で定められた利率を超える高額な利息を求めたり、嫌がらせや脅しによって返済を迫ったりする違法行為を行います。

したがって、元本を含めた闇金からの借金の返済義務は法律上存在しません。

闇金からお金を借りた場合、その貸し手との契約自体が法律上無効となるため、借金を返済する必要はありません。

また、闇金業者が勤務先や家族などの借り手の情報を聞き出し、返済が遅れた場合に嫌がらせや取り立てをすることは貸金業法で禁止されており、不法行為として罰せられます。

したがって、闇金からの借金は法律上返済義務がないため、返済を要求された場合には警察に相談することが必要です。ただし、借金の存在自体が問題となることがあるため、闇金からの借金は避けることが望ましいです。

弁護士、司法書士に相談すると最短即日に取立てを止めてくれる

闇金問題に直面した場合は、まずは闇金問題に特化した弁護士に相談してみましょう。

弁護士が専門的な立場から法律違反である旨を明確に伝えることで、問題を解決する可能性があります。

ただし、すべての弁護士事務所が闇金問題に対応しているわけではありません。

借金問題に強い弁護士でも、闇金に対応してくれるのはごく一部の事務所です。

闇金対応に特化した事務所に相談することをおすすめします。

また、借金問題を抱えている場合、国が認めている借金救済措置である「債務整理」で借金を減らしたり、チャラにすることができると考えがちですが、闇金からの借入は基本的に債務整理の対象外となります。

これは、闇金からの借入が法的な借入でないためです。

ただし、闇金以外にも借金がある場合は、その分の借金については債務整理で解決できる可能性があります。

闇金解決の実績がある弁護士、司法書士に相談することで、適切なアドバイスを受けることができます。

闇金の相談は弁護士・司法書士でさえ基本嫌がる

実は、闇金問題を取り扱わない弁護士・司法書士が多くおられます。

なぜなら「専門家側にもリスクがあり、交渉が普通の案件と比べて難しく、その割りに儲からない」からです。

実際に検索してみると、闇金に対応している弁護士や司法書士が見つからないのがわかると思います。

世の中には「自らを犠牲にし、戦うことが好きで闇金の相談を受けている」という法律家が存在します。

それが下記のページに記載している弁護士・司法書士です。

よければ参考にしてください。

闇金に強い司法書士「ウイズユー司法書士事務所」

代表司法書士 奥野正智

大阪司法書士会第2667号

簡裁認定番号第312416号

ウイズユー司法書士事務所は、闇金問題に特化し、抜群の実績を持つ司法書士事務所です。

創設者の奥野正智司法書士は、2014年に大阪でこの事務所を開設し、以来、5万件を超える闇金問題の解決に尽力しています。

事務所の強みは、迅速かつ綿密な対応能力にあります。

闇金業者との交渉は、最短で即日に始められ、通常、1日から3日以内には取り立てや嫌がらせを停止させることが可能です。

特に執拗に問題を引き起こす闇金業者に対しても、ウイズユー司法書士事務所は決して退かず、依頼者が完全に安全を確保するまで徹底的にサポートします。

また、人柄もよく、相談者の立場になって親身になって対応してくれます。

家族や友人にも闇金や消費者金融から借りていると絶対に知られないように徹底的にプライバシーを守ってくれます。

費用も分割・後払いも可能ですので安心して無料相談してください。

| 事務所名 | 司法書士法人 ウイズユー司法書士事務所 |

|---|---|

| 司法書士 | 奥野 正智 |

| 会員番号 | |

| 所在地 | 〒530-0044 大阪府大阪市北区東天満2-9-1 若杉センタービル本館7階 |

| 設立 | 2014年 |

| 電話相談 | 無料相談 0120-326-046 |

| 電話受付営業時間 | 9:00〜21:00 |

| メール相談 | 24時間受付中 |

法律ができればその抜け道をさぐり知識にうとい素人を巧妙に餌食とする悪知恵がはびこるのが常です。

多くの人は法律が守ってくれることを知らず、不当な取り立てに悩まされてしまいます。

貴真面目な人ほど悪質業者の手口の犠牲になりやすいです。

当たり前の権利を知っていただき是非解決してください。

【免責事項】

サイト上で表示されている画像や口コミなどは、過去の弁護士や司法書士事務所からの情報を基に掲載しています。これらの情報は時間の経過により変更や削除されていることがありますので、ご理解のほどよろしくお願い申し上げます。また、掲載内容は予告なく変更される場合や取りやめとなることが考えられます。最新の詳細は、各事務所の公式サイトをご参照いただきますようお願いします。

関西大学ファイナンスコースを専攻し卒業。金融を学び、FP2級の資格を持ち、WEBサイトを運営している40代。

■参考サイト

当サイトに掲載されている弁護士は、日本弁護士連合会、司法書士は、日本司法書士会連合会に登録されています。